Bei einem Umsatzsteuerkarussell handelt es sich um ein in der europäischen Union verbreitetes Modell zur Steuerhinterziehung (oftmals juristisch inkorrekt als „Steuerbetrug“ bezeichnet), welches sich die Eigenheiten der Erhebung der Umsatzsteuer zu nutzen macht.

Im Folgenden möchten wir Ihnen gerne die zugrundeliegenden Begrifflichkeiten und Strukturen erläutern.

Das Umsatzsteuerprinzip

Die dem Karussell namensgebende Steuer (auch Mehrwertsteuer genannt) fällt sowohl auf Waren als auch auf Dienstleistungen an und ist nur vom Endverbraucher zu zahlen. Sie wird demzufolge nur einmal erhoben.

Entlang der Handelskette sind Unternehmer berechtigt, die von ihnen an den Veräußerer geleistete Vorsteuer vom Finanzamt zu ziehen. Gleichzeitig besteht die Verpflichtung des Unternehmers, die an ihn durch den Abnehmer gezahlte Umsatzsteuer an das Finanzamt abzuführen. So bleibt das Geschäft für Zwischenhändler oder Produzenten, die die gekaufte Ware weiterverarbeiten, steuerneutral. Die tatsächliche Zahllast der Umsatzsteuer besteht letztlich nur beim Endabnehmer (so genanntes Allphasen-Netto-Prinzip).

Eine Ausnahme von der Umsatzsteuerpflicht bilden innergemeinschaftliche Geschäfte zweier Unternehmer, also Handelsgeschäfte zwischen Händlern unterschiedlicher EU-Mitgliedsstaaten. Diese sind per Gesetz von der Umsatzsteuerpflicht befreit. Dies dient dem Zweck, dass die Umsatzsteuer immer nur einmalig auf eine Ware oder Dienstleistung anfallen soll, damit die Unternehmer die Preise nicht aufgrund der Steuer erhöhen müssen.

Das Prinzip eines Umsatzsteuer- Karussells

Das Vorgehen der Akteure erklärt sich daher wie folgt:

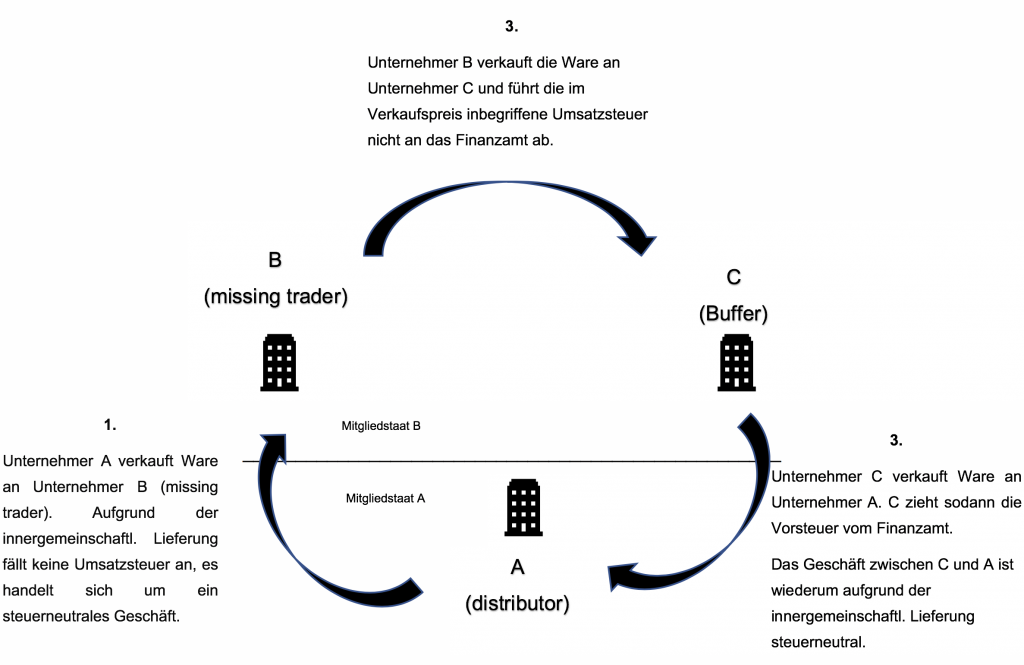

Unternehmer A mit Sitz in einem EU-Mitgliedsstaat (der sogenannte distributor) verkauft grenzüberschreitend Waren an Unternehmer B in einem anderen EU-Mitgliedsstaat (der sogenannte missing trader). Häufig handelt es sich hierbei um kleines, aber teures Gut wie etwa Computerchips, Smartphones oder auch CO2-Zertifikate. Aufgrund der beschriebenen innergemeinschaftlichen Lieferung ist dieses Geschäft für beide zunächst steuerneutral.

Sodann verkauft B die Ware an den Unternehmer C (der sogenannte buffer). C erhält von B eine Rechnung, auf der die Umsatzsteuer ausgewiesen und somit im Kaufpreis enthalten ist. Zuweilen handelt es sich bei B um eine Scheinfirma. Hierbei wird ein Strohmann als Geschäftsführer eingesetzt, der für eine andere, verdeckt bleibende Person handelt, damit diese im Verborgenen bleibt.

B müsste nun die Umsatzsteuer an das Finanzamt abführen, während C die an B gezahlte Vorsteuer vom Finanzamt zieht. B kommt seiner Verpflichtung jedoch nicht nach und verschwindet vom Markt, bevor das Finanzamt den Machenschaften auf den Grund gehen kann. Daher stammt auch der englische Begriff „missing trader“, zu Deutsch „fehlender Händler“. Dem Fiskus entgeht somit die von C gezahlte Umsatzsteuer.

C verkauft die Ware sodann wieder innergemeinschaftlich grenzüberschreitend an A als steuerneutrales Geschäft und das Umsatzsteuerkarussell kann in eine weitere Runde gehen.

Da auch die von C gezogenen Vorsteuer in solchen Konstellationen in der Regel zu versagen ist, entsteht dem Finanzamt so ein doppelter Schaden. Anders verhält sich dies, wenn die Buffer nicht in die Geschäfte involviert sind und nichts von ihrer Einbindung in ein Betrugssystem wissen. Diese sind dann gut beraten sich nicht nur einen ordentlichen Strafverteidiger zu suchen, sondern auch jemanden, der ihnen hilft, den Vorsteuerabzug gegenüber dem Finanzamt durchzusetzen.

Dies ist jedoch nur das Grundmodell eines Umsatzsteuerkarussells. Nicht selten werden weitere Beteiligte in den Kreis integriert, um den „Betrug“ zu verschleiern und die Aufklärung zu erschweren.

Als etwaige Straftatbestände eines solchen Karussells kommen unter anderem Steuerhinterziehung nach § 370 Abgabenordnung oder auch Urkundenfälschung nach

§ 267 Strafgesetzbuch in Betracht. Sie werden mit Geld- oder einer Freiheitsstrafe von bis zu 5 Jahren geahndet. In qualifizierten Fällen, wie z.B. bei einer gewerbsmäßigen Begehungsweise, erweitert sich der Strafrahmen für die Freiheitsstrafe sogar auf bis zu 10 Jahre.

Im Ermittlungsverfahren stehen den Behörden teilweise empfindliche Ermittlungsmethoden zur Verfügung. So können sie beispielsweise unter bestimmten Voraussetzungen die Telekommunikation der Beschuldigten überwachen.

Sind die Buffer unwissend in ein solches Karussell geraten, ist für die Frage nach ihrer Strafbarkeit entscheidend, ob sie um ihre Beteiligung am Karussell wussten, oder leichtfertig verkannt haben, dass sie Teil des Karussells sind.

Soweit Ihnen eine Beteiligung am Umsatzsteuerkarussell vorgeworfen wird, ist das Aufsuchen eines auf Steuerstrafrecht spezialisierten Anwalts aufgrund der Komplexität der Thematik auf der einen, aber auch der möglichen Repressalien auf der anderen Seite angezeigt.

Gerne stehen wir Ihnen mit unserem Fachwissen und einschlägiger Erfahrung zur Seite um Sie und Ihre Rechte umfassend gegen Eingriffe zu schützen.

Die nachfolgende Abbildung skizziert in einem einfachen Modell das gängige Vorgehen der Beteiligten: